Блог компании УРАЛСИБ Брокер |Денежный рынок

- 28 января 2019, 15:41

- |

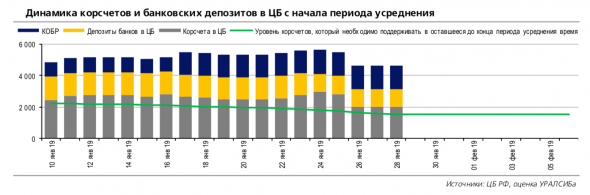

Перед последними налоговыми платежами запас средств на корсчетах сохраняется

Уровень корсчетов банков в ЦБ остается выше 2 трлн руб. В пятницу наступил срок крупнейших в этом месяце налоговых платежей (НДС, НДПИ и акцизы), что привело к падению корсчетов в этот день на 814 млрд руб. Сегодня предстоят последние выплаты в бюджет, налог на прибыль. Объем сравнительно небольшой, мы оцениваем его в 150– 170 млрд руб., к тому же даже после пятничных платежей на корсчетах сохраняется запас ликвидности. Так, благодаря созданному в начале периода усреднения запасу сейчас банки могут практически безболезненно снизить уровень корсчетов до 1,55 трлн руб.

Спрос на аукционах репо под залог ОФЗ сроком на один день пока отсутствует. Аукционы репо под залог ОФЗ могут рассматриваться в качестве своего рода подушки безопасности, в случае необходимости кредитные организации способны нарастить фондирование по этому каналу. К тому же, по данным ЦБ на 1 января, в декабре российские банки увеличили вложения в ОФЗ примерно на 200 млрд руб., то есть растет объем бумаг, которые банки могут использовать в качестве обеспечения. Тем не менее до конца месяца спрос на ликвидность будет сохраняться, ставки на межбанковском рынке останутся довольно высокими. К концу же недели возможно и снижение ставок, так что Центробанк может возобновить депозитные аукционы тонкой настройки.

- комментировать

- Комментарии ( 0 )

Блог компании УРАЛСИБ Брокер |Альфа-Банк

- 28 января 2019, 15:13

- |

Блог компании УРАЛСИБ Брокер |Внутренний рынок

- 28 января 2019, 14:46

- |

Блог компании УРАЛСИБ Брокер |Внешний рынок

- 28 января 2019, 14:16

- |

Доходность UST10 ускорила рост на фоне согласия президента США возобновить работу правительства. В пятницу вечером президент США Дональд Трамп объявил о том, что он согласился с Конгрессом возобновить работу правительства без предоставления финансирования для строительства стены на границе с Мексикой. Теперь правительство сможет работать как минимум до 15 февраля, а переговоры в это время будут продолжаться. Между тем сам Трамп вчера выразил сомнение в том, что Конгресс одобрит строительство в течение трех недель, поэтому вероятность нового шатдауна после 15 февраля сохраняется. Доходность UST10 в пятницу весь день двигалась вверх, а вечером, после сообщений о возобновлении работы правительства, ускорила рост и за день прибавила 5 б.п., достигнув 2,76%, при этом по итогам недели было зафиксировано снижение на 2 б.п. Евро к доллару в пятницу укрепился почти на 1%, а за неделю вырос на 0,4% до 1,141. Что касается цен на нефть, то они в пятницу были очень волатильны и завершили день умеренным ростом до 61,5 долл./барр. Наступившая неделя обещает быть богатой на события. Прежде всего, в среду-четверг (30–31 января) пройдут очередные переговоры между США и Китаем по торговому соглашению. Кроме того, в среду завершится первое в нынешнем году заседание ФРС, а завтра в британском парламенте состоится голосование по брекзиту. Поскольку шатдаун закончился, в среду и четверг должны выйти данные по ВВП США за 4 кв., отчет по доходам и расходам населения, а в пятницу – отчет по рынку труда. Сегодня состоится выступление главы ЕЦБ Марио Драги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс